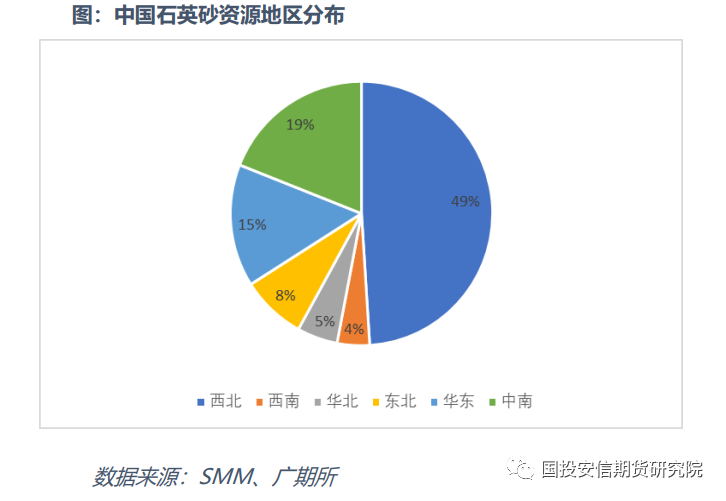

。主要分布在西北、中南、华东地区。我国硅石资源存在的主体问题是品质不高,高品质脉石英不到1%。

工业硅用硅石,在国内分布的地域特征较为显著;硅石的品质决定了工业硅的品质,也影响了工业硅生产企业的分布,如云南昭通保有 1 亿吨较高品质冶炼级硅石,吸引了合盛硅业新建产能。中国工业硅所需优质硅石规模化大矿大多分布在在湖北、甘肃、陕西、云南等地,江西、贵州、广西等地也有储量分布,而工业硅生产大省四川、新疆产能的平稳运营与硅石运输、供应的关联度较大。

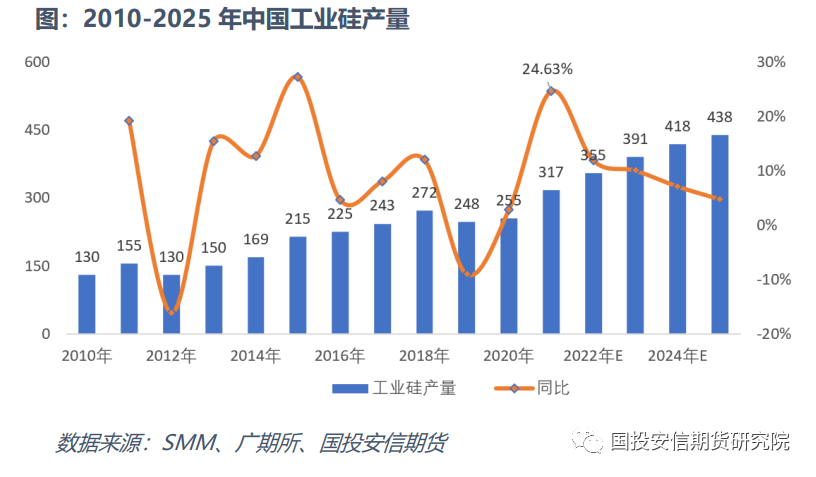

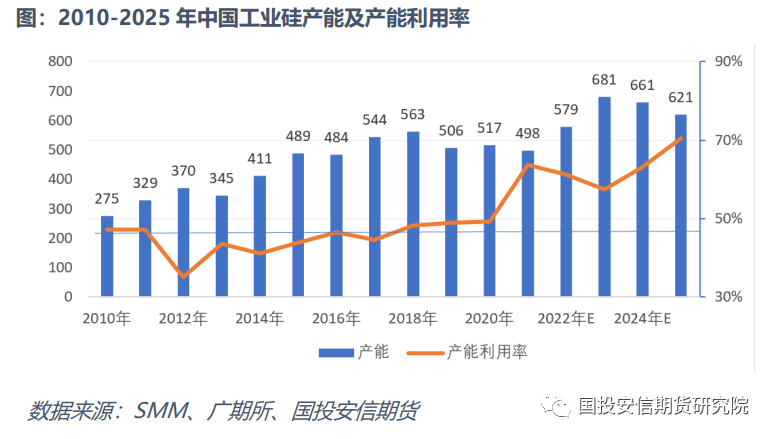

2010—2021年,随着光伏、有机硅产业的加快速度进行发展,中国工业硅产量总体呈现上行趋势,工业硅年产能从275万吨增至498万吨;产量从130万吨增至317万吨,年复合增长率9.3%(SMM数据,2021年产量含97硅、再生硅,各机构统计口径中最大)。

从下游需求发展形势倒推,工业硅产能“天花板”的说法比较动态,梳理2021年以来的新增项目,市场一致认为未来国内工业硅产量还将稳步增长,2022年工业硅产出将刷出历史上最新的记录,预计达到355万吨左右(SMM乐观预测)。

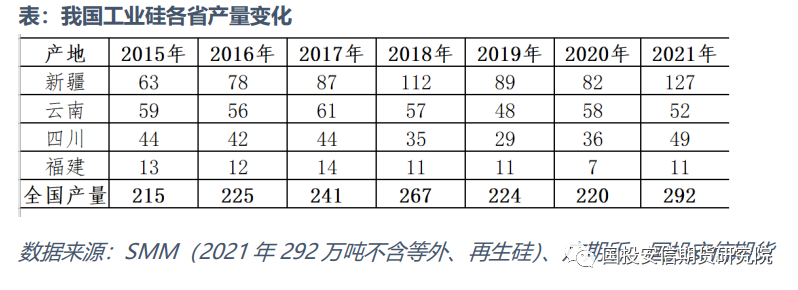

我国工业硅年产量波动主要与产能扩产、淘汰落后产能、硅石供应、生产所带来的成本及价格激励有关。分阶段看,2015 年工业硅产能大规模投产,年产量提高到 200 万吨/年;2019-2021 年间,工业硅产能面临供给侧改革及生态环保压力、新疆等地的硅石原料供应紧张,工业硅产量上涨的速度放慢,新增产能建设也受到 2020 年疫情及 2021 年能耗双控影响。不过由于需求增速兑现强劲,工业硅价格爆涨,各机构统计的 2021 年国内工业硅产量在产能变化不大的背景下创出新高。

较长远看,工业硅需求增速更加确定,尽管工业硅高耗能,在能耗管控政策上接近铁合金、有色金属板块,但 2022-2023 年仍有大规模的产能扩产计划。这些新建产能主要有两个特点。

第一是选址多在电力和硅石资源充沛的西北、西南地区。新疆地区 200 万吨工业硅产能限额指标已经发完,云南 2020 年曾有 130 万吨工业硅产能控制目标,目前以减量置换为主。

第二是工业硅的扩建、新建项目多与多晶硅、有机硅等下游产业链相互一体延伸有关,由于光伏产业属于新能源支持行业,或可豁免能耗双控,过往产能控制总量难以贯彻执行的不确定性较高。因此,市场预测到 2025 年国内工业硅产能、产量整体延续增长态势,产能峰值预计在 2023、2024 年间,产量未来四年的复合增长率达到 12%。

通过产能利用率的变化能够准确的看出我国工业硅上游生产的特点及发展方向。过往,中国工业硅产能利用率经常不到 50%,主要原因包括:

1)部分优势产能集中在西南水电地区,而水电有明显的 6-11 月丰水季生产特点,淡季开工不足;

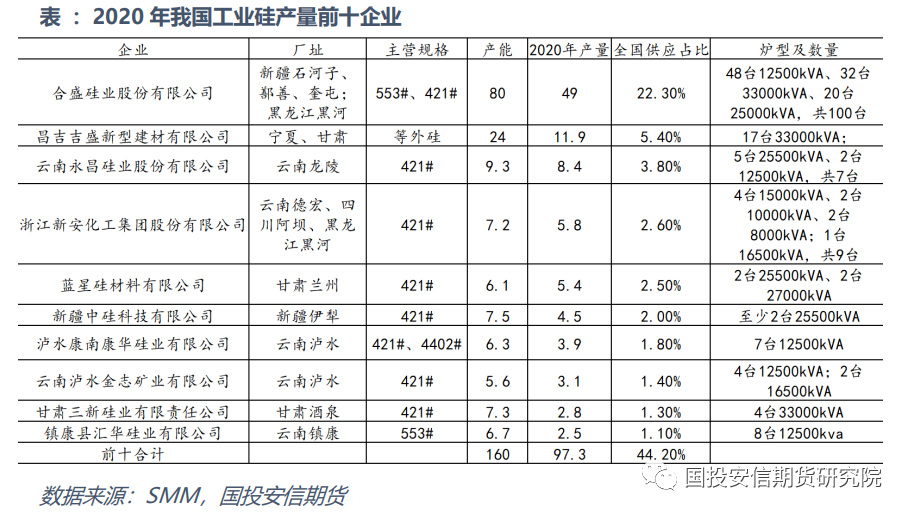

2)中国工业硅头部产能的集中度有个不断提高的过程,尤其新疆地区规模企业的生产技术、成本优势发挥显著。2020 年前十企业合计供应量已达 44%,较 2015 年有大幅提升;同期,新疆工业硅产量占比提升近 10%至 37%。市场预计 未来几年国内工业硅产能利用率将首先面临扩产形势挑战,长远看将接近海外工业硅产能利用率。

从生产成本看,工业硅的主要成本包含两大块,第一是电力,第二是还原剂材料,两项成本占到生产总成本的 60%-70%。因此,中国工业硅产区主要投资在有丰富煤炭资源的西北地区以及水电资源充沛的西南地区。

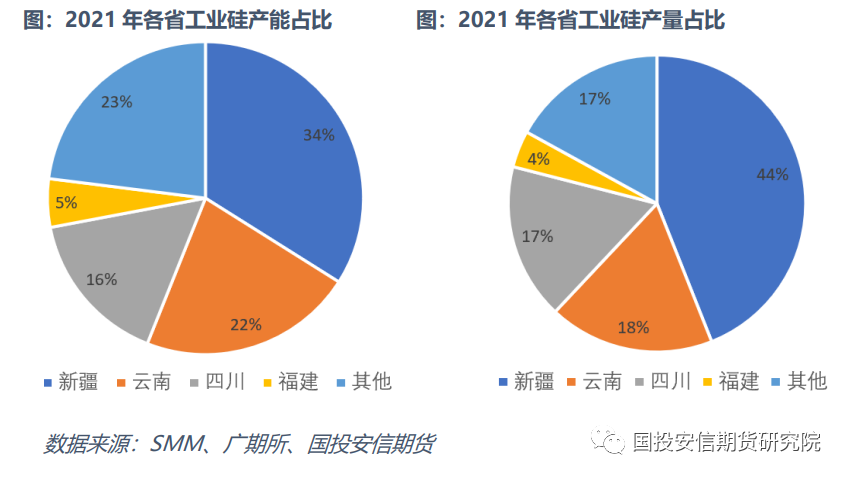

2021 年中国工业硅前三大产区依次是新疆(127 万吨)、云南(52 万吨)、 四川(49 万吨),分别占比 44%、18%、17%,三省份合计供应量接近八成,其他产量零散分布在福建(11 万吨)、内蒙古(10 万吨)、甘肃(10 万吨)、陕西 (7 万吨)、贵州(6 万吨)等省份。

3)依托煤炭资源,工业硅生产企业常采用自备电厂发电,生产成本比西南水电成本更低、更稳定;

4)工业硅企业投产时间偏晚,25000kVA 和 33000kVA 的大炉型居多;

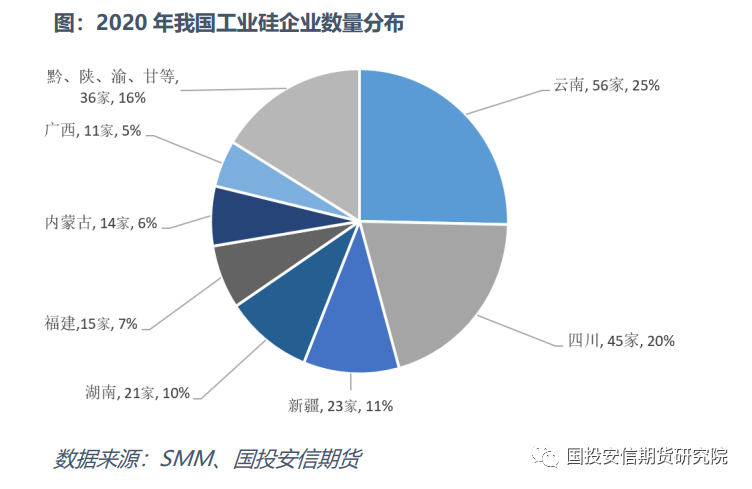

5)产量集中度高,2020 年底中国工业硅生产企业 220 余家,自治区内企业数量占到全国的 11%,产量占比达到了 37%(2021 年已增至 44%)。

2)工业硅产成品规格较高,部分产能延用 12500kVA 炉型、不满足相关产业政策对 25000kVA 炉型规格的要求,近几年有行业淘汰、整合的压力;

3)水电生产具备成本优势,但有很强季节性,丰水期与枯水期的发电能力、购电成本差别很大,限制了当地企业的开工率;

四川产区与云南的生产特点基本一致,采用水电、全年开工率一般,运输成本居中,但明显更缺乏硅石资源。西南两省工业硅企业数量占到全国总数的近五成,其中 90%是年产量 1 万吨以下的中小企业,行业集中度不高,使两省出现合计产能大于新疆,但供应量逊于新疆的情况。

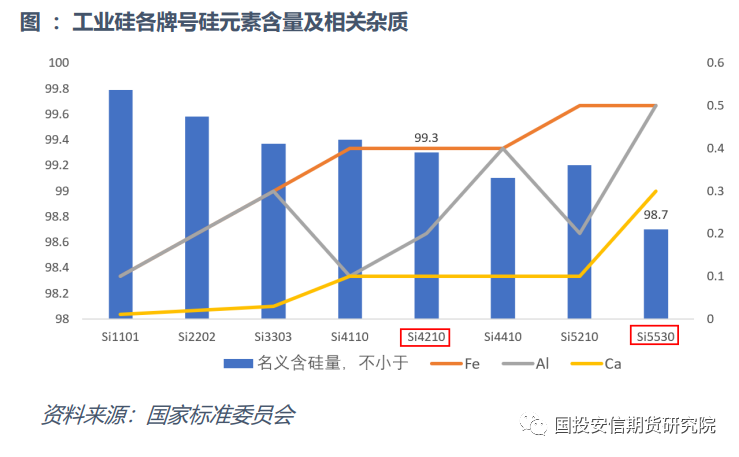

按国家标准,中国工业硅牌号主要规定名义硅含量及铁、铝、钙的杂质含量。工业硅的编号原则为:第一、第二位代表铁、铝的百分比含量,第三(或有第四位)代表钙的含量,硅元素含量由杂质元素含量的总和与 100%计算得出。如拟上市牌号 5530 或 553#,表示铁元素0.5%、铝元素0.5%、钙元素0. 3%, 硅含量不小于 98.7%。

我国工业硅牌号较多,拟上市交割品必须选择市场上生产稳定、质量标准、流通较好、应用较广的规格。广期所目前选择以应用最广泛的 553#做标准交割品,产量最大的 421#以确定升水的方式做替代交割品。工业硅以牌号交割,需要注意 441#、521#同样符合交割要求,即达到 Si5530 标准的工业硅就可以进行交割。

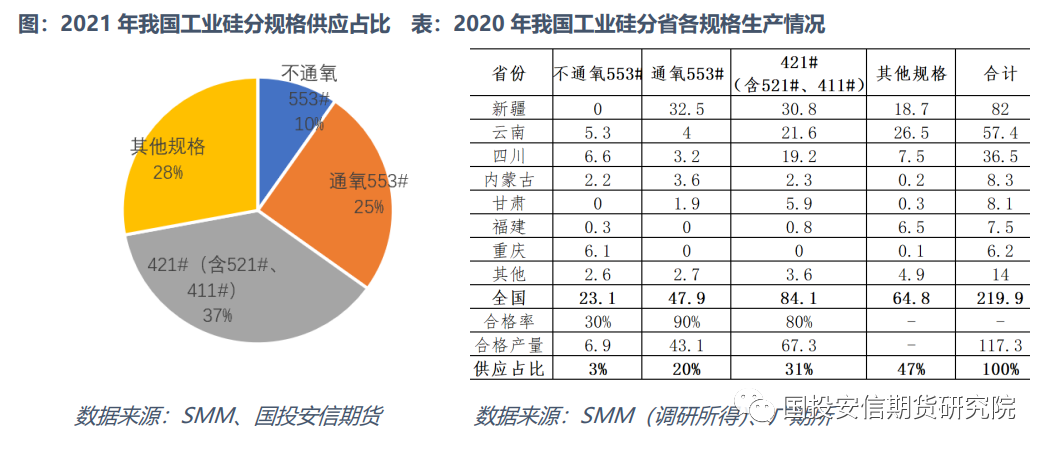

具体看,553#工业硅 2021 年国内供应占比达到 35%、102 万吨,广泛应用在多晶硅、铝合金行业;421#(含 521#、411#)工业硅 2021 年产出占比达到 37%、108 万吨,下游有机硅行业主要使用 421#、441#工业硅。选择 553# 工业硅做标准交割品的考虑,我们认为主要包括:

1)553#以新疆大炉型生产为主,在供应连续性上,较小炉型有质量优势、较产能普遍位于西南的 421#更加稳定,且西南中小企业 12500kVA 炉型有淘汰落后产能的压力,容易干扰 421# 的市场供应;

2)553#具备价格优势,下游尤其光伏多晶硅方向经常按生产要求、市场状况混用不同牌号的工业硅;

3)随着高品位硅石资源的减少、行业生产标准化程度的提高,高品质化学级工业硅的产量逐渐降低,中长期 553#可能成为最主要的供应规格。广期所选用 553#做标准交割品,补充 421#为替代交割品,市场上二者合计供应占比超过七成,能够同时覆盖冶金级、化学级两大应用方向的保值交易需求。

主要产区依托不同的地域优势(矿石质量、冶炼工艺),生产的工业硅主力型号有所不同:421#工业硅在西北、西南产区均有分布;553#主要集中在新疆。依靠优质丰富的硅石资源,云南(本省供应)、福建(临近江西)两省能够供应品质更高的 3303#,甚至 2202#工业硅,能够较全面的满足下游企业的各种需求。

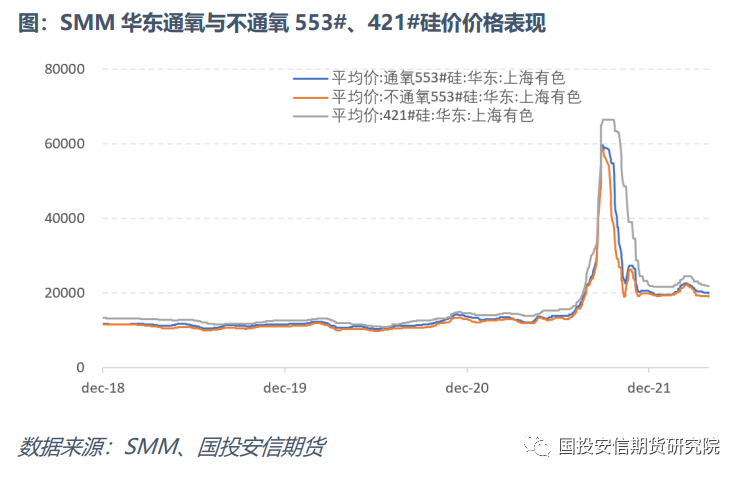

市场上,553#工业硅分通氧类和不通氧类,西北产区主要生产通氧 553#产品,西南产区主要生产不通氧 553#产品,从国标看,没有工艺上必须通氧的要求,除不通氧 553#硅外其余国标中划定的工业硅等级多为通氧精炼所得。工业硅精炼通氧,一般指在冶炼硅水出炉后通入氧气,去除以钙为主的杂质,钙含量可以降低到 0.1%以下。终端需求上,有机硅要求钙含量在 0.1%以内,通氧 553# 质量更高。

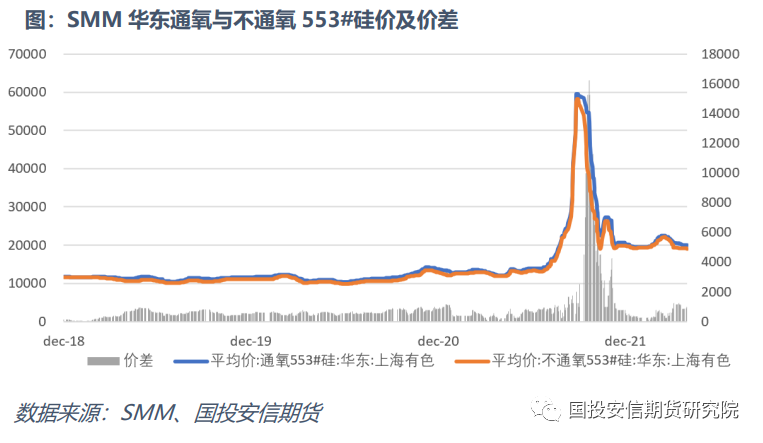

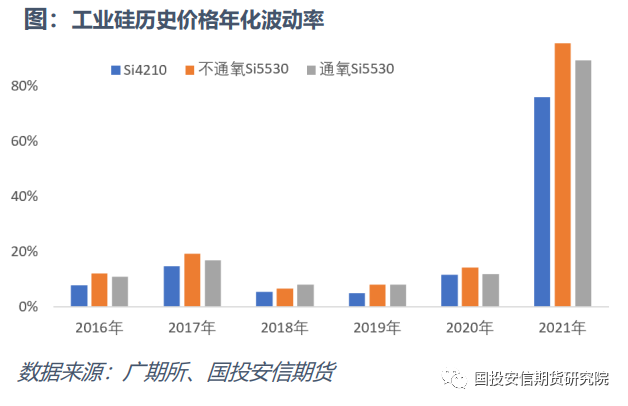

通氧 553#与不通氧 553#间存在价差,2015 年新疆大规模产能投产前,市场主要跟踪西南地区不通氧 553#、421#工业硅的价格变化,青海、内蒙等地不通氧 553#产品的品质低于西南;随着 2017 年新疆合盛鄯善项目的投产,工业硅产能重心完成向西北地区的转移,市场更关心通氧 553#、421#的价格表现。当前,不通氧 553#与通氧 553#硅的价差用来判断局部西南地区季节性供应的强弱,北方地区不通氧 553#产能已基本退出,而西南地区因生产连续性更低,不通氧 553#硅价的年化波动率要更高。就生产工艺成本,同一地区通氧应高出 400-500 元/吨,如云南。全国市场角度,在没有南北产能政策约束的背景下,通氧(新疆)与不通氧 553#(西南)地区间的价差多在 500-1000 元/吨间波动。因通氧 553#工业硅杂质含量更少,且新疆提供市场上七成的通氧 553#工业硅、供应更强,目前南北市场无明显价格差异,北方报价易引导南方。

另外,从三方调研的生产情况看,符合国标要求的工业硅实际产量可能低于统计产量。西南地区中小企业生产的不通氧 553#工业硅合格率较低,较难符合交割标准,产能淘汰的压力较大,主要在现货市场上交易。

目前,421#与通氧 553#是市场交易的典型牌号,两个牌号在需求方向、主产地成本变动、产销环境上差别较大,价差并不恒定。2015-2020 年间,421# 与通氧 553#间的价差 80%落在 500-2000 元/吨间,但 2021 年 9、10 月份硅价涨势剧烈,主要供应 421#工业硅的云南省面临能耗双控、淘汰落后产能及保障优质硅石的挑战,高价背景下,两者甚至出现 2 万多元/吨的极端价差(SMM 华东工业硅日度平均价最大价差超过 2 万元/吨,安泰科天津港周度平均价最大价差 1 万元/吨,铁合金在线云南产区最大价差接近 5000 元/吨)。合约设计上, 广期所预期中长期硅价震荡在 2 万多元/吨,按 10%价差比例,拟为 421#硅设 置 2000 元/吨升水。我们认为,不排除交割替代品 421#工业硅的升水设计未来有动态调整的可能。

最后,更多运用在有机硅方向上的 421#硅,上下游间多以长单或招标的方式交易,接近定制化生产,历史价格的年化波动略小。也正因此,421#硅的现货散单贸易量低,刺激了 2021 年秋季短线大幅飙涨的幅度。

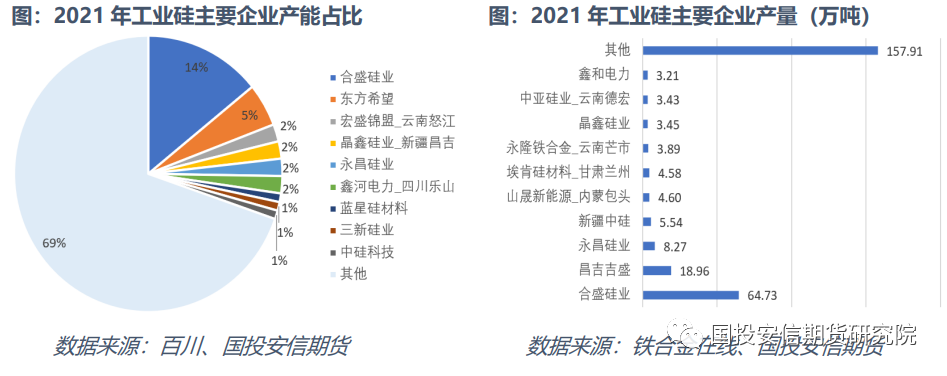

国内工业硅总产能高,但产能集中度分散、行业龙头排前十的企业其产能、 产量断崖特点明显。2021 年 SMM 统计国内工业硅有效产能 499 万吨,百川统计的含濒临淘汰企业的产能样本合计 518 万吨,占全球产能比的 75-78%;不同机构统计的公司数或 220 家(SMM)、或 250 余家(百川)。2021 年行业前九名生产企业产能占比达到 30%(百川),2020 年前十家企业工业硅供应占比超过 44%(SMM)。由于生产企业众多,大部分中小企业年产量仅 1、2 万吨, 产值 1-2 亿元/年,月度滚动连续保值资金量较低,而南方地区小炉型一年仅开 工 4-6 个月。

工业硅上市后需要关注产能产量绝对龙头合盛硅业的经营动向,它是全球最大工业硅、有机硅单体生产企业,覆盖从原料硅矿、电厂、电极厂到工业硅、下游硅胶的全产业链,一体化优势明显、生产连续性强。合盛现有产能 73 万吨, 超负荷产量可达 80 万吨。合盛之下,工业硅主要生产企业的生产能力断层下滑,东方希望产能 20 万吨排第二,后面四家产能降到 10 万吨级,再往下降到 5、6 万吨级。因此,合盛硅业的龙头话语权极强,在云南昭通正在布局 80 万吨新产能。

由于工业硅市场规模偏小,行业利润率不高,国有资本并未广泛涉足工业硅领域,除永昌硅业(当前为云南能投)、三新硅业、国贸硅业等,大部分工业硅生产企业为民营企业。SMM、百川资讯、铁合金在线统计的主要企业的行业排名略有差异,在 SMM 的基础上我们通过标增生产企业地理位置的方式加以区分。

纵观工业硅各企业的产能扩产计划,投产年份多集中在 2021、2022 年,新增产能分布在新疆、云南、内蒙等地,因监管部门多把工业硅划入高耗能领域,单独新建金属硅产能已经无法报批,新增产能多为下游多晶硅、有机硅向上游的延伸。市场预计未来五年,中国工业硅产能集中度继续提升,乐观预计 2025 年合盛硅业、东方希望的年产量可能达到 142 万吨、32 万吨,前十企业集中度提升到 50%以上。

语言

语言