钴是小金属的一种,银白色表面略带粉色,具有铁磁性,熔点1,495℃,沸点3,520℃,居里点1,150℃。1753年,瑞典化学家格·布兰特(G.Brandt)从辉钴矿中分离出浅玫色的灰色金属,因此被人们认为是钴的发现者。1780年,瑞典化学家伯格曼(T.Bergman)制得纯钴,确定钴为金属元素。

层状镍钴锰复合正极材料是一种极具发展前途的材料,Li(Ni,Co,Mn)O2晶体属于六方晶系,我们俗称NCM(111,424,523,622,811)只是三元材料其中的一种,这类材料中Co为+3价,Ni为+2价,Mn为+4价,充放电过程中Ni,Co发生氧化,在三元材料中,对于采用三元材料作为高功率型动力电池的正极,电池的比能量、耐热性、循环性能与 Ni-Co-Mn的比例有关, 不同NCM比例的三元倍率性能不同,Co含量高倍率性能好,倍率放电性能主要是受电荷传递和锂离子扩散速率的影响,当Ni含量升高的时候会增大阳离子混排的情况,会阻碍Li离子扩散的速率,而Co的增加会减少相变,Li离子脱出速率会更好,所以一般111的倍率性能比622和811都好。

Surendra K等对比讨论了 LiNi0.5Mn0.5O2、100mA·h·g,3C时比容量只有50mA·h·g2左右,虽然在0.C时11材料比容量只170mA·h·g,但其倍率性能好,3C时比容量在1mA·h·g以上。对于442三元材料,0.1C时材料比容量有180mA·h·g2,1C时比容量高于11mA·h·g2,3C时比容量在80mA·h·g以上。由此看出随着Co含量由0增加到0.3,倍率性能变好。当Ni含量由0.33增加到0.5时,0.1C倍率的比容量由170mA·h·g增加到190mA·h·g. Shuang Liu等人2对比研究了三元NCM523和NCM433的循环性能及倍率性能,发现NCM433比NCM523有更好的循环性能和倍率性能,主要是因为它结构更稳定,阳离子混排现象更少。在全电池中,正负极的比例对循环性能也有一定影响。钴的作用在于可以稳定材料的层状结构,还能够提高材料的循环和倍率性能,但是过高的钴含量会导致实际容量降低。

另外一点我们讲到成本,近年来由于上游材料钴价的波动导致三元材料占锂电池的成本是多少呢?三元材料占锂电池的成本是多少呢?根据估算,1吨钴酸锂中,锂的含量只有0.07吨,但钴的含量要达到0.61吨,是锂的8倍以上。

这里给大家介绍个小技巧,如何通过电池规模来计算钴的需求,举例来说,1GWh(100万Kwh)三元电池,按照单位体积内的包含的能量200Wh/kg计算,需要正极材料为5000吨,目前量产的523电池可以计算而得出镍1519.5金吨,钴610.5金吨,锰853.5金吨,锂359.5金吨。

对于汽车来说,假设2020年全球新能源汽车销量400万辆,中国销售200万辆,每辆车电池容量为40Kwh,电池单位体积内的包含的能量为200Wh/kg,三元材料再电池材料中占比为60%,三元材料平均含钴量取“20%NCA,30%NCM811和50%NCM622”作为均值代表,则2020年全球和中国的新能源汽车钴消费量分别为46742.4吨、23371.2吨。

从全球消费市场来看,电池对钴消费需求占比达59%以上,其次是高温合金和硬质合金,分别占比约为15%和7%。从国内市场来看,消费主要是电池,占比高达77.4%。目前,新能源汽车动力电池对钴的需求呈现快速增长态势,超级合金等领域增长保持稳定,约为10%。

据统计,2017年1月至2019年7月,新能源汽车国家监管平台累计接入新能源汽车2,489,027辆。

其中,纯电动汽车2,098,348辆,占总量84.3%,插电混合动力汽车387,170辆,占总量15.6%,燃料电池汽车3509辆,占总量0.1%。

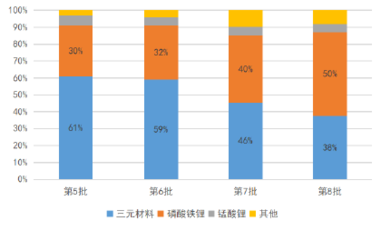

短短三两年时间,新能源汽车产业在全世界内一跃而起。中国这厢更是风光大好,补贴、政策、市场和资本的多重推动,新能源汽车产销两旺,动辄10倍于市场平均增速地疯长。2017 年,四部委联合发布《促进汽车动力电池产业高质量发展行动方案》,到2020 年,新型锂离子动力电池单体比能量超过300wh/kg;系统比能量力争达到260wh/kg、成本降至1 元/wh 以下,使用环境达-30℃到55℃,可具备3C 充电能力。到2025 年,新体系动力电池技术取得突破性进展,单体比能量达500 wh/kg。当前,经过改进的磷酸铁锂单位体积内的包含的能量能够达到160Wh/kg;锰酸锂单位体积内的包含的能量在150Wh/kg 左右;镍钴锰三元材料NCM 中,随着镍含量的增加,单位体积内的包含的能量也大幅度的增加,当前国内主流NCM 还是NCM523/622 体系,正在快速NCM811 体系切换,单位体积内的包含的能量能够达到210Wh/kg;镍钴铝三元材料NCA 的单位体积内的包含的能量在220-280Wh/kg,松下供给特斯拉的NCA 单位体积内的包含的能量能达到300Wh/kg,是国内企业追赶的目标。因此,在当前技术条件下,高镍三元是高单位体积内的包含的能量动力电池的主要路径。

2018-2020 年,三元动力电池的增速将超过60%,2018年,三元动力电池不论是在增速和总量上将全面超越磷酸铁锂,成为名副其实的行业“一哥”。从国际市场来看,海外车企主要发力乘用车领域,以三元动力电池为主,2017 年,新能源乘用车销量64 万辆(包括普通混合动力车型),预计到2020 年,海外新能源汽车产销量与国能持平,达到200 万辆,动力电池的增速均在60%以上。

截止到2018年7 月,纯电动专用车累计电池装机量1.77GWh,三元平均占比为75.6%,磷酸铁锂平均装机率为18.0%。新能源汽车正由政策驱动转向市场驱动,单车带电量快速提升,动力电池的需求迅速增加。动力电池领域,国内以NCM523/622 为主,国外以混合三元和NCA 为主。随着新能源汽车的发展,高镍三元材料的研发力度和产业化进程不断向前,三元材料快速向NCM811 和NCA 演变。另外,由于正极材料单位体积内的包含的能量的提高,其他材料的用量都可以相应的减少,高端正极材料技术成熟和产量扩大后,高镍动力电池的成本将明显下降。

这里说到一个时期就是MB,钴作为一种全球定价商品,其定价机制值得关切。MB报价是钴的核心定价机制。MB报价是由独立报价机构英国金属导报(MetalBulletin简称MB)在询问贸易商、供应商的基础上给出的金属与矿业的价格基准。每周MB都会报两次价格。这种定价机制透明度不高,容易引发市场操控。

MB报价决定了钴(高级、低级)价格后,原料钴精矿价格也就确定了。原理是这样的,钴精矿价格=计价系数*MB钴价。计价系数由钴矿石品位、行情和供应商议价能力等因素综合决定,通常在0和1之间变动。但计价系数的变动并不频繁,往往在一段时间内保持不变。或者即使发生改变,也会有事先的变化规则。一般来说,钴价越高,计价系数也就越高,即越有利于钴矿生产商。计价系数决定后,中游钴冶炼企业的加工利润也就基本决定了。钴加工企业加工利润=MB钴报价*(1-原料计价系数) - 加工成本。目前,钴矿石的计价系数在0.75到0.8之间。如果采购的是刚果(金)的手抓矿,由于手抓矿主要由普通刚果(金)平民开采,议价能力较弱,计价系数会相应的低一些。

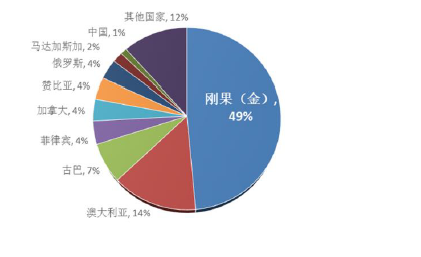

为什么会这样呢?因为钴像石油资源一样实在是太匮乏了,美国地质调查局统计,全球已探明钴资源储量700 万吨,其中刚果(金)储量340 万吨,占比高达49%;澳大利亚和古巴也是钴资源大国,三国合计占70%。我国钴储量仅8 万吨,占比1.1%,因此,国内通常将钴精矿和粗制氢氧化钴运回进行冶炼加工,主要企业有华友钴业、格林美和金川集团等。钴产业链包括勘探、采选、粗冶炼加工、精炼以及深加工等环节。下游产品有:钴粉,应用在硬质合金领域;电解钴,应用在高温合金、磁材和催化剂领域;钴盐,四氧化三钴应用在3C 消费电池领域、硫酸钴应用在能源汽车三元动力电池领域,其他应用在陶瓷和橡胶等领域。

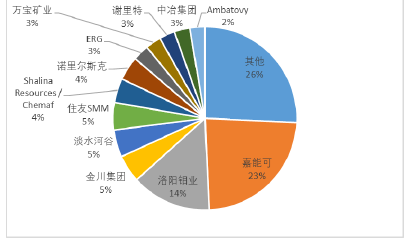

上游钴矿资源大都以铜钴、镍钴等伴生矿的形式存在,占据储量的78%,产量的85%,少部分原料来自回收料。全球主要大型在产钴矿山均被嘉能可、洛阳钼业、欧亚资源、谢里特矿业、诺里尔斯克镍业等巨头控制,在近年的产量中,嘉能可和洛阳钼业稳居第一、第二,2017 年,合计占比37%。钴矿大多分布在在非洲铜带、澳洲、加拿大等国家地区,冶炼产能集中在中国、芬兰、比利时等国,势必引发较为频繁的钴原料贸易流动,而全球核心贸易商数量较少且较为集中,容易形成对市场容量较小的钴产品的高度控盘。

自有矿基本由嘉能可、洛阳钼业、欧亚资源、中国中铁等大型跨国生产商控制。特别是嘉能可除拥有储量大品位好的Mutanda 铜钴矿100%控制权外,还控股多座矿山,占据全球钴矿产量20%以上的份额,在钴市场有着较大的线年,嘉能可、Tenke(洛钼持有56%的股权)和欧亚资源合计生产了4.96万吨,占总产量的40.3%。自2016年以来,钴价大面积上涨,加之新能源汽车大发展长期利好钴需求。已在钴冶炼占据半壁江山的中国企业近年来也积极走出国门,远赴刚果(金)收购矿山、设立工厂以保障原料供应。洛阳钼业完成收购Tenke项目56%的权益后跃升全球第二大生产商。

目前,再生钴大多数来自从合金边角料、废旧电池和电池电池生产的全部过程的残次品中的回收。2017 年,全球再生钴巨头主要有优美科、格林美、邦普集团与赣州豪鹏,产量分别为1500 吨、格林美4000吨,邦普集团1200 吨,赣州豪鹏300 吨。未来,最大的再生钴增量大多数来源于新能源汽车动力电池。主流动力电池的设计寿命8 年或是15 万公里,从目前的使用情景来看,有很大一部分车被用在网约车领域,这一领域对车的使用强度较大,电池的报废时间在3 年左右。另外,考虑到新能源汽车更新换代以及初期电池质量存在缺陷,私家车电池报废周期至少也需要5 年的时间。但是这样的再生获得的钴资源也同样是有限的,按照2016年的储量和开采量来看,钴可开采58年,静态可开采年限比铜长约20年,资源的限制带来的是技术的研发,慢慢的变多的电池厂商意识到过度依赖钴总会有资源枯竭的一天,所以各大厂商相继投入大量资金进行无钴或者低钴电池的研发。

“我们已经在缩减钴在电池制造中的使用;不久的将来,我们将把钴的使用降低到零”。

目前松下电池正极材料中钴含量已经能够减少到10%,而松下的“终极目标”是无钴电池,这也让人们对松下“低钴”甚至“无钴”电池是不是真的可行充满了猜测。

并宣布斥资20亿欧元在欧洲建设工厂,到2025年在全球实现约120GWh的电池产能。

“此次蜂巢能源发布的全球首款基于无钴材料电芯产品,其材料性能能够达到NCM811同等水平,而成本降低5%至15%。”蜂巢能源总经理杨红新透露,无钴电池将于2020年三季度量产;据介绍,这款无钴电池单位体积内的包含的能量达到了265Wh/kg,略低于松下和宁德时代的NCM811电池,但在电池使用寿命上,这款无钴电池循环性能达到2000周,是宁德时代电芯寿命的两倍多(数据来自宁德时代官网),至于电池的稳定性,这要交由市场来检验,但一般来说,敢宣布做出来了,至少在试验室层面,是已经克服各类安全问题了。

”因此即使无钴研发成功,能否实现大规模商用,也同样是个问题。如果无钴电池真的到来势必又会引起新的技术革命风浪,对于现如今已经波涛汹涌的新能源锂电市场来说,无疑又是一阵大浪,粟裕在《激流归大海》中说到:“这支队伍经过严峻的锻炼和考验,质量更高了,是大浪淘沙保留下来的精华。”相信如果革命来袭,大浪淘沙之后留下的都是好产品!

本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。

语言

语言